人生の3大支出の一つに教育資金があります。

子どものいる人なら共通する悩みかもしれません。

今回の記事では、教育費の必要額とそれを貯める方法について解説していきます。

ぜひ最後までご覧ください。

教育費について

子どもを育てるためには食事や衣服などの生活のための養育費と、学校の授業料などの教育費がかかります。子育て世帯にとって、教育に関する悩みは大きいと思います。

「何歳から保育園に通わせる?」

「公立と私立どっちに通わせる?」

「塾には何歳からいかせる?」

「大学は自宅から通ってほしい」

などなど、まだまだ出てきそうです。

そんな私にも子どもが2人います。楽しく毎日を過ごしていますが、何をさせるにしても、ベースにあるのが「お金」です。

一般的に養育費は年間平均約63万円、教育費も加えると、大学を卒業するまでに、子ども1人あたり「2,000万円~3,000万円」かかると言われています。

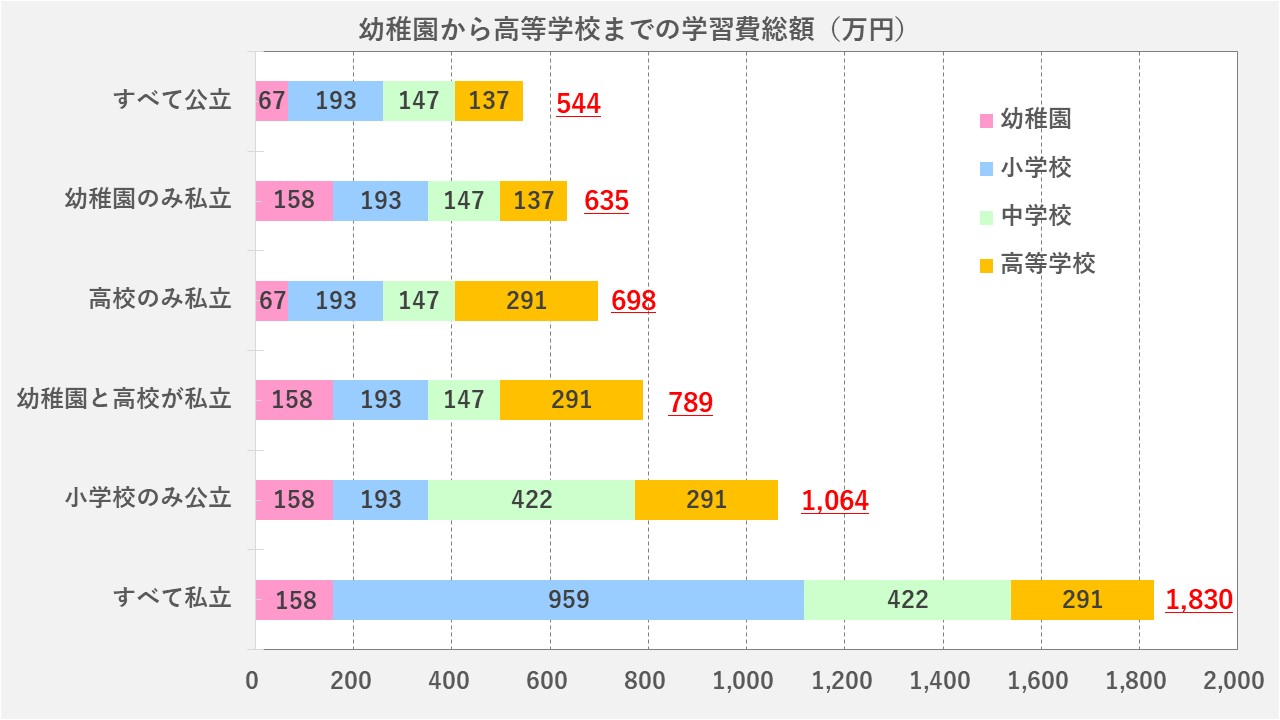

①幼稚園から高等学校までの学習費

幼稚園から高等学校までの学習費総額は、次のグラフをご覧ください。すべて公立でも500万円以上必要となります。

出典:文部科学省「平成30年度 子供の学習費調査」

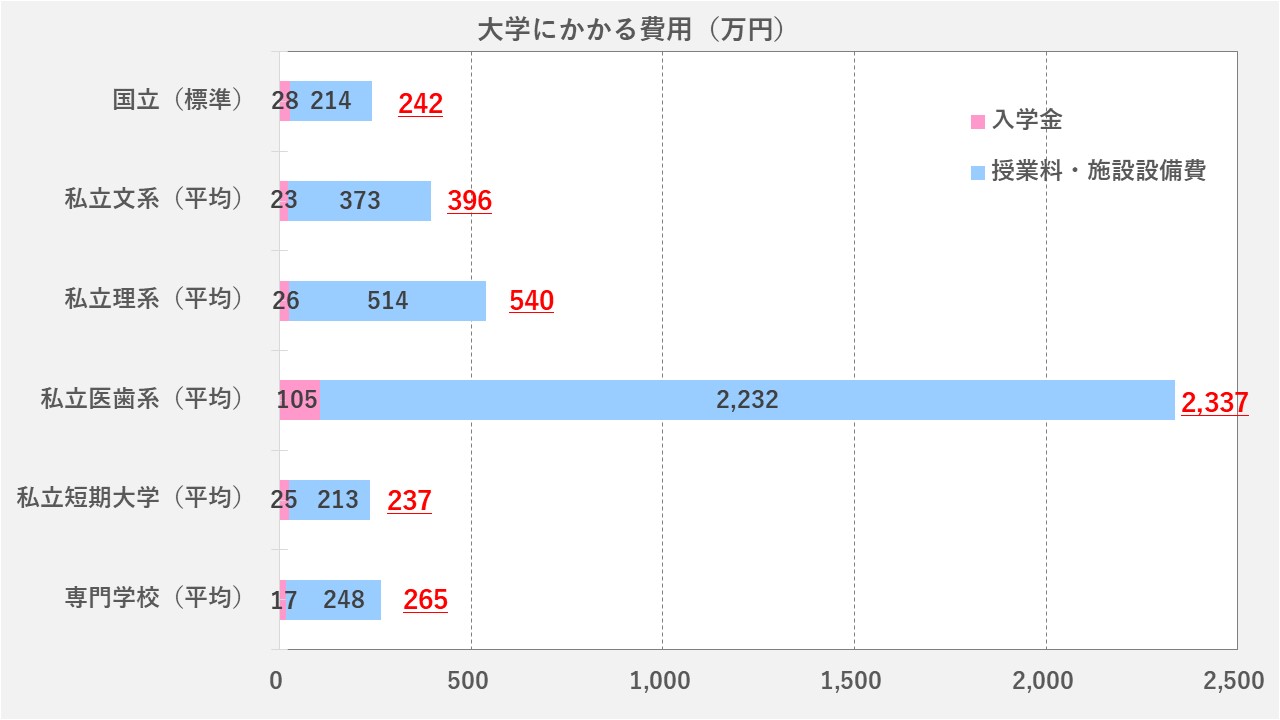

②大学にかかる費用

大学にかかる費用は、次のグラフをご覧ください。すべて国立で約240万円、私立文系で約400万円、私立理系で約540万円必要となります。下宿して仕送りが必要になれば、月10万円ほど加算されることになります。

出典:「国立大学等の授業料その他の費用に関する省令」、文部科学省「平成29年度 私立大学入学者に係る初年度学生納付金平均額の調査結果について」、「平成28年度専修学校各種学校調査統計資料(東京都専修学校各種学校協会)」をもとに作成

※ 医歯系は6年間として計算

児童手当について

中学校終了までの子ども1人につき、月額15,000円または10,000円の児童手当が支給されます。

子ども1人あたり、約200万円貰える計算です。

支給対象児童 1人あたり月額

0歳~3歳未満 15,000円(一律)

3歳~小学校終了前 10,000円(第3子以降は15,000円)

中学生 10,000円(一律)

※第3子以降とは、高校卒業までの養育しているお子さんのうち、3番目以降をいいます

原則として、毎年6月、10月、2月にそれぞれの前月分までの手当が支給されます

まずは、この児童手当を生活資金とは別にして、子どもの教育資金として活用していきましょう。

高等学校等就学支援金制度

高校生には「高等学校等就学支援金制度」があります。

令和5年1月時点では、公立高校(全日制)で9,900円/月、国立高校で9,600円/月、私立高校(全日制)で33,000円/月が支給されます(要件あり)。

高等学校等就学支援金 支給額

・公立 月9,900円 年11.88万円

・国立 月9,600円 年11.52万円

・私立 月33,000円 年39.6万円

年収910万円程度(共働き、家族構成などにより異なる)未満が対象

国公立の授業料はほぼ無償となる

詳細は下記をご確認ください。

高等学校等就学支援金制度:文部科学省 (mext.go.jp)

教育資金の貯め方

次に、教育資金の貯め方について考えていきます。

①共済貯金について

地方公務員だと、一般企業の「財形貯金」に代わるものとして、都道府県ごとの共済組合が運営する「共済貯金」があります。

都道府県の共済組合によって異なりますが、一番低い組合でも金利は0.4%、高いところであれば1.0%を超えていて、銀行の金利と比べるとかなりお得です。

②学資保険

学資保険は、子供の教育資金を貯蓄するのによく使われていた保険です。保険料を払うことで子どもの教育費を積み立てることができます。

加入すると、子どもの学校入学など必要な時期に合わせて満期保険金を受け取ることができます。

学資保険では、よく“返礼率”という言葉が使われますが、これは支払った保険料金の総額に対し、実際に受け取ることができる総額の割合のことを指します。

返礼率 = 受け取る保険金の総額 ÷ 支払った保険料 ×100

以前は、返戻率120%くらいの商品もありましたが、金融緩和が導入されるようになり、最近では返戻率105%程度が一般的です。

それでも、万が一の際には、保険料の払い込みが免除されるので、安心して申し込むことができます。

ただ注意点として、学資保険は途中で解約すると元本割れする可能性が非常に高いです。保険料払込期間の最後まできちんと払い続けられるような金額に設定しましょう。

・学資保険は途中で解約すると元本割れ

・返戻率105%程度が一般的

③つみたてNISAやジュニアNISAの活用について

現在の低金利の状況では、銀行にお金を預けているだけではお金を増やすことはできません。そのため、株式や投資信託等でコツコツ積み立てを行い、お金を増やしていきたいです。

その際に、運用で得られた利益に対して、税金が非課税になる「つみたてNISA」や「ジュニアNISA」の活用はおすすめです。

つみたてNISAと一般NISA、ジュニアNISAについてざっくり書くと、下表のとおりです。

※ジュニアNISAの投資期間は2023年まで

つみたてNISAで運用した場合、現行では年間40万円まで運用することができます。投資信託では実績からみれば年利5%の運用も十分狙える数字です。

つみたてNISAであれば、下表のとおり、年利3%でも運用できれば20年後には約1,000万円の資産をつくることができます。

2024年から運用開始

投資枠 1,800万円

年間投資額 120万円(つみたてNISA商品)、240万円(一般NISA商品)

非課税期間 無制限

つみたてNISAの注意点

つみたてNISAは非課税で運用できる魅力的な制度ですし、長期間保有することで利益を出しやすいものです。

ですが、子どもの教育資金となると少し注意が必要です。

株式や投資信託で運用することになりますので、短期の下落に左右されます。売却する時期に決まりがなければ、保有し続けて上がってくるタイミングを待つこともできますが、大学入学時、大学の学費など、決まった時期に大きな支出が発生する場合、注意が必要です。

・短期の下落に左右されます

・決まった時期に大きな支出が発生する場合、注意が必要

④海外のつみたて投資

投資信託系の運用商品は、長期でみればお金を増やしやすいですが、短期でみれば過去に30%~40%下落したこともあります。

引き出ししたいタイミングとその下落の時期が重なってしまい、そのタイミングでまとまったお金が必要になった場合、それまでつみたてた意味がほとんどなくなってしまいます。

そこで、海外に目を向けてみると、利益を出しやすく、元本確保されている商品があります。この元本確保とは、元本保証と違って元本が目減りすることはないというものではなく、満期まで保有し続ければ元本以上が確保されている商品です。

お勧めの運用商品

・15年の払い込み:払込金額の140%が保証

・20年の払い込み:払込金額の160%が保証

より堅実な資産運用がしやすいので私も活用しています。

⑤お勧めの投資

お勧めの組み合わせは、以下のとおりです。

・海外のつみたて投資で安定した資産を構築

・つみたてNISAを活用して非課税での運用

・一定のお金を共済貯金に貯金

学資保険では、万が一の時に保険料の払い込みが免除となりますが、学資保険に加入しない場合、その分を掛け捨ての生命保険に加入すればカバーできます。

まとめ

子どもの教育資金は、お子さんのいる世帯なら、みんなが悩んでいることだと思います。

しっかりと資金計画をたて、子どもの成長を見守っていきましょう。

資産形成の方法について、個別にお伝えいたします。

わからないことや質問がある方は気軽にLINEや雑談会でご相談下さい!

最後まで読んでいただきありがとうございました。

公務員で10年以上働いた経験から

幸せに絶対必要な5つの要素

「お金」

「仕事」

「健康」

「人間関係」

「趣味」

のために…

明日からすぐに

誰でも実践できることを

シェアします!