毎月もらう「給料明細」ちゃんと見ていますか?

振り込まれる金額だけしか見ない…

口座の残高だけしか確認していない…

そんな人も多いのではないでしょうか。

私も以前はそうでしたが、給料計算の仕事を10年担当した経験から、今では「絶対に見るべき!」と断言できます。

給料明細を見る習慣をつけると、収入や税金のことを意識するようになるため、マネーリテラシーの向上に役立ちます。

今回の記事では、給料明細を見たほうがよい理由と、その見かたを解説します。

あなたも給料明細を見ることから、資産形成の第一歩を踏み出してみませんか?

給料明細を見るべき理由

1 給料が間違っている可能性がある

現在では、ほとんどの企業が給与システムなどで計算をしていると思います。

しかしそれでも、ミスは起こります。

私も給料計算の仕事をしていて何度もミスをしました。

実際にあった誤支給の例

・扶養手当の認定誤りにより、5年間に渡り過払いをしていた。合計100万円近くを返還してもらうこととなった。

・給与計算システムのエラーにより、一部の時間外勤務手当が二重に計算された。

・時間外勤務手当の時間単価の設定ミスにより、1500人以上の給料が過小に支給された。

本来、ミスはあってはならないのですが、給料明細は双方の確認のために交付している面もありますので、自分の身を守るためにも確認したほうがよいです。

確認ポイントは以下のとおりです。

・通勤手当や扶養手当が自分の届出どおりに支給されているか

・税金や社会保険料など、前月引かれていたものが今月も引かれているか

・心当たりのない支給がされていないか

すべての間違いを給料明細で見抜くことは難しいですが、明らかにおかしな支給があったり、少しでも気になることがあれば、給料の担当者に確認しましょう。

過払いがあった場合の返還義務

少し前に、ある町で給付金4630万円の誤支給が話題になりました。

これと同じく、給料の過払いは、民法第703条の「不当利得」に当たり、仮に給料支払い側の過失であったとしても、返還義務が生じます。

不当利得返還請求の時効は10年とされています。所得税法上の観点から、過去5年分しか返還請求しない場合もありますが、最大で過去10年分遡って請求される可能性があるということになります。

2 マネーリテラシー向上に役立つ

給料明細を見ることで、自分の収入と、引かれている税金が明確に分かります。

そして引かれている税金の種類や金額を知ると、マネーリテラシーの向上に役立ちます。

私自身、振込額にしか興味がなかった時代と比べ、明細を見るようになってから以下のように変化しました。

・税金に詳しくなり節税意識が高まった

・社会保障や経済のニュースに敏感になった

・数字に強くなった

新人の頃から明細を見て内容を理解している人と、定年退職まで一度も明細を見ずに振込額だけにしか興味がなかった人とでは、マネーリテラシーに大きな差があることは分かりますよね。

節税や資産形成をする前に、まずは自分の給料の事を知ることが第一歩だと私は考えています。

給料明細の見方とポイント

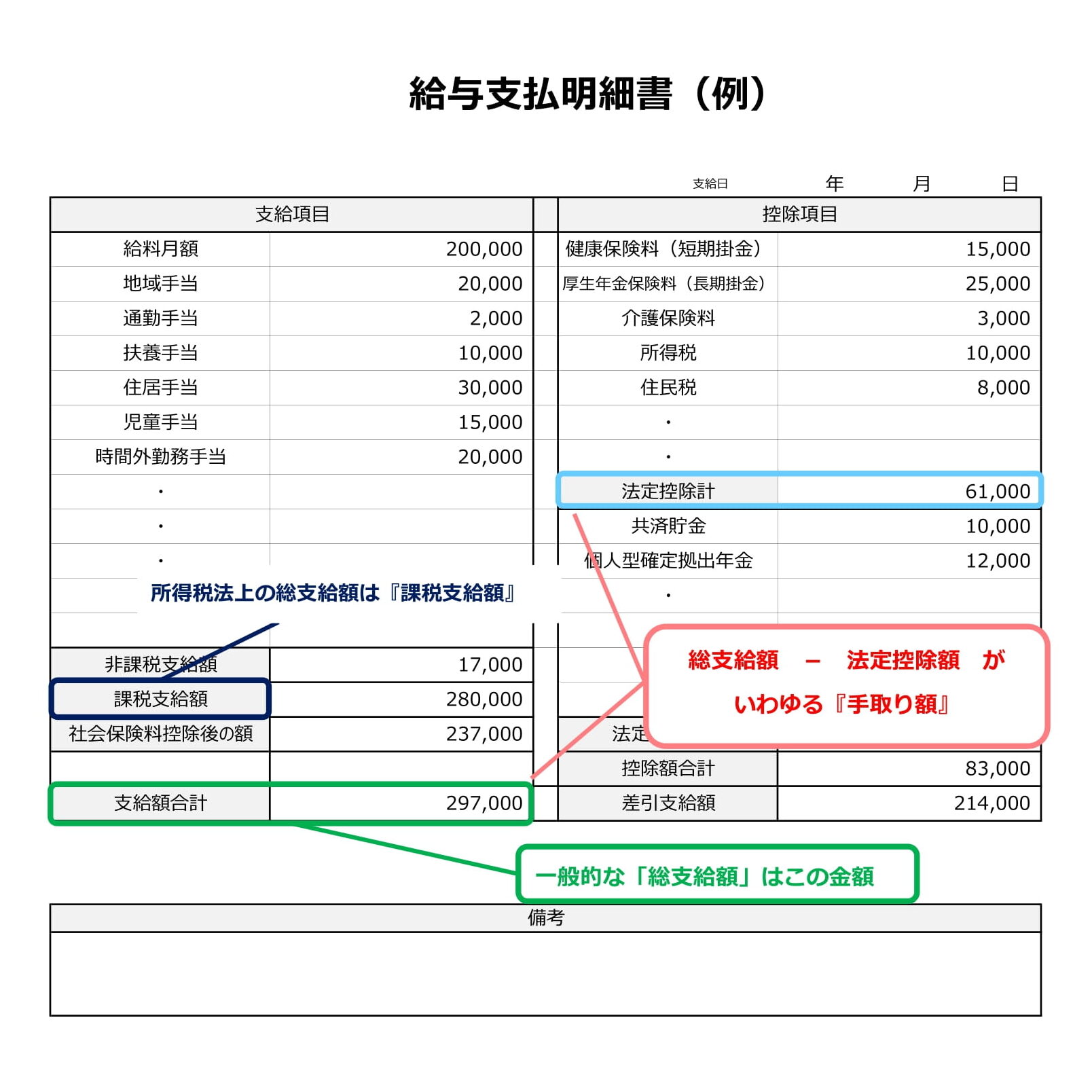

次に、一般的な給料明細の例を用いて見方とポイントを解説します。

明細の形式は様々ですが、今回お話する内容程度はどこの明細にも記載があると思います。

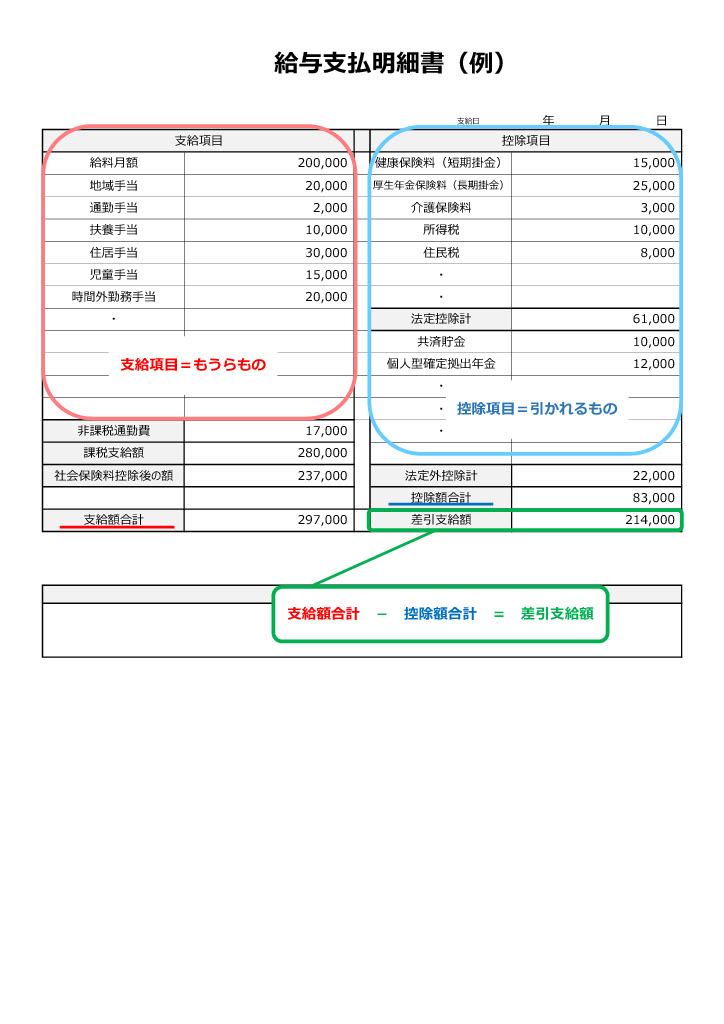

まず、給料は大きく「支給項目」と「控除項目」に分かれます。

「支給項目」はもらうもの、「控除項目」は引かれるものです。

支給項目の合計から控除項目の合計を差し引きしたものが振込額となります。

支給項目

支給項目には給料月額と各種手当の内訳が記載されます。過払いがないかどうかは、この支給項目でチェックします。

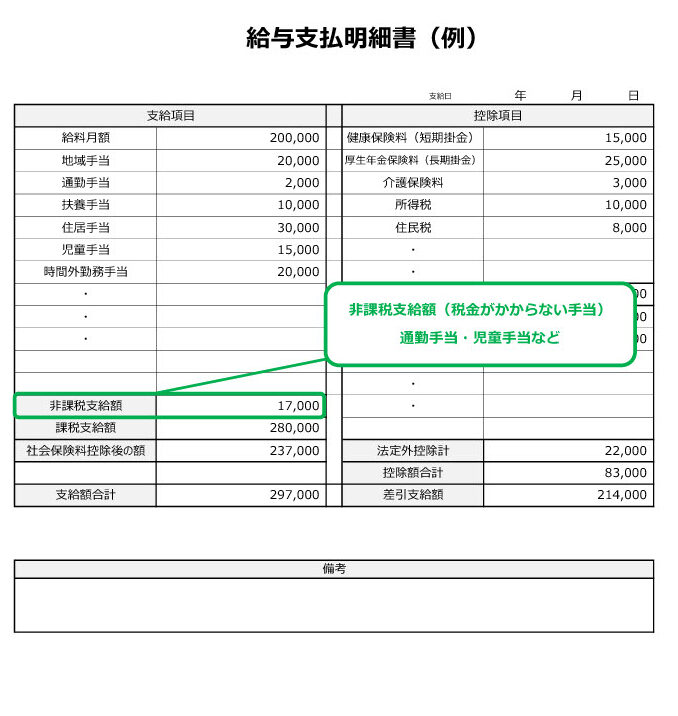

「非課税支給額」は、公務員では主に「通勤手当」「児童手当」が該当します。他には「宿日直手当」の一部も非課税とされています。非課税の手当には税金がかかりません。

非課税手当以外の支給額の合計が「課税支給額」となります。

控除項目

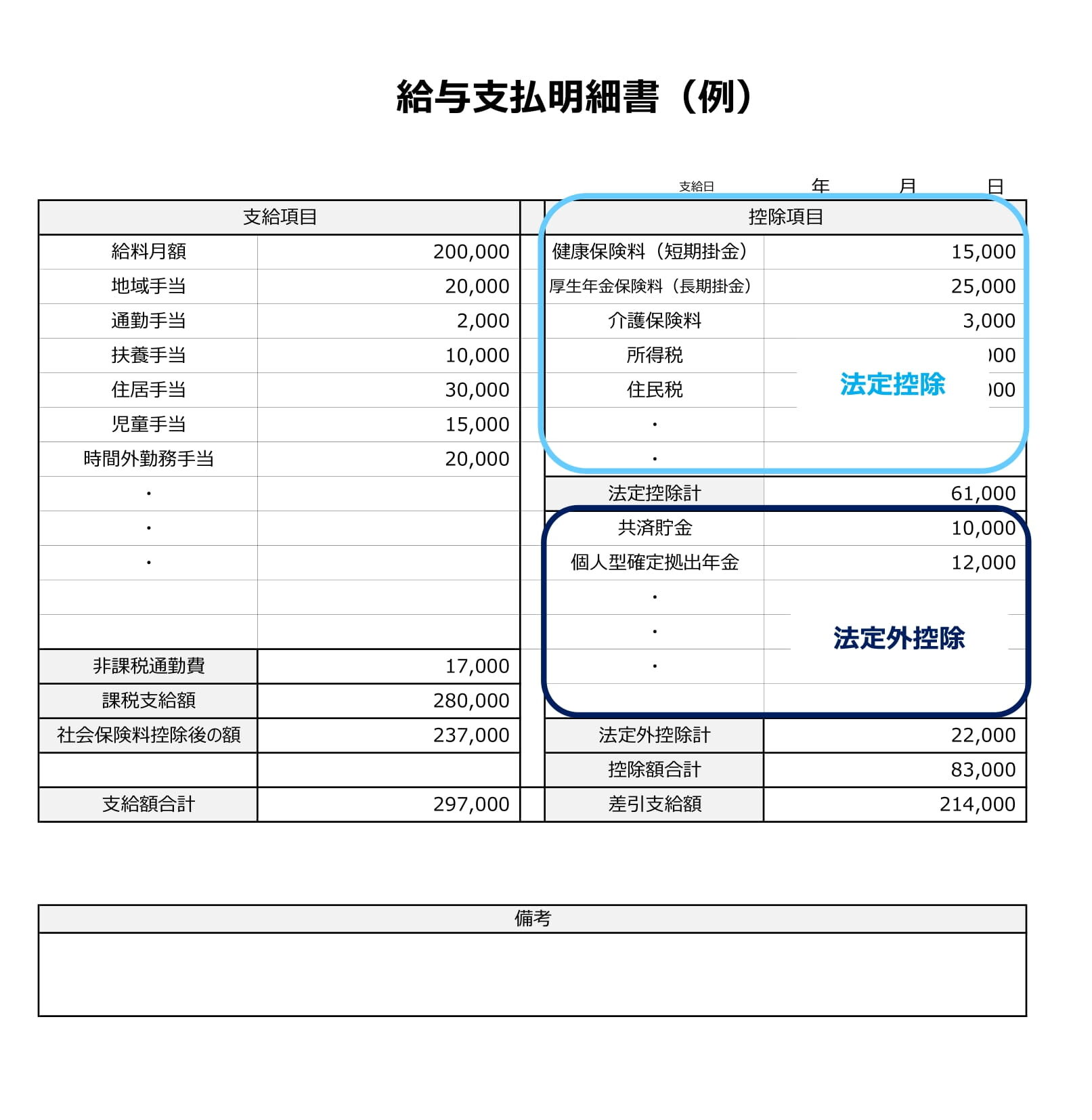

控除項目は「法定控除」と「法定外控除」に分かれます。

法定控除

所得税

住民税

社会保険料(共済組合の掛金)

一般的には社会保険料の中に「雇用保険料」も含まれますが、公務員は雇用保険に入っていません。また、共済組合の掛金のうち「介護掛金」は40歳になった月から徴収されます。

住民税はその人の前年の所得をもとに住所地が決定し、給料から引くことになっています。住民税額は毎年5月頃に配布される「住民税特別徴収税額の通知書」により確認できます。まれに給料から引かれず、納付書で納付する「普通徴収」になっている人もいます。

法定外控除

法定外控除は、共済貯金や個人型確定拠出年金(iDeCo)掛金など、任意で給料から引いている項目です。様々なものがありますが、引けるものは条例や規則で定められています。

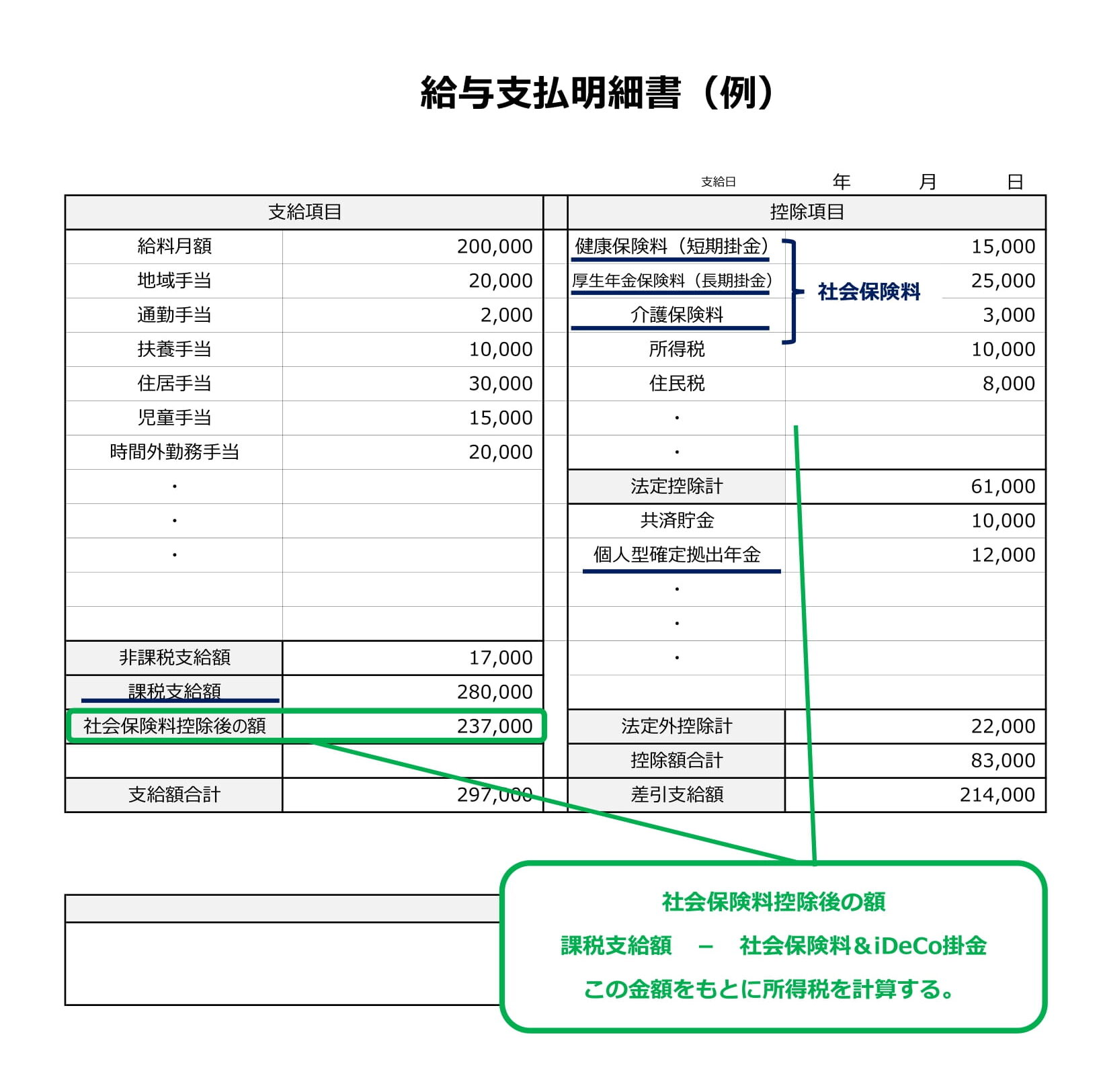

社会保険料控除後の額

課税支給額から社会保険料とiDeCo掛金を引いた額が「社会保険料控除後の額」です。

この社会保険料控除後の額をもとに、所得税を計算します。

iDeCoは法定外控除ですが、給料天引きをしている場合は、所得税の計算上、社会保険料に含めることになっています。

そのためiDeCoの掛金があると社会保険料控除後の額が下がり、所得税が軽減されます。

iDeCoに節税効果があるという事が、これでお分かりいただけるかと思います。

備考欄もチェック

私の会社の給料明細の備考欄には、昇給の際にその人の給料号給が記載されたり、標準報酬月額の改定が記載されたりします。

記載があったときはチェックしましょう。

収入と手取り

「収入」や「手取り」という言葉をよく耳にすると思いますが、明細上のどの数字が知っていますか?

収入とは「総支給額」のことを指します。

基本的には、支給額合計=総支給額と思っておいてOKです。(所得税法上では「課税支給額」の金額が総支給額となります。)

そして「総支給額-法定控除」が手取りの金額です。

法定外控除は、その人の手取りの中から任意で引いているものになりますので、法定外控除を引く前の数字が手取りと言えます。

もうひとつ「所得」と呼ばれるものがあります。所得とは、収入から必要経費を差し引いた数字ですが、給料明細では確認できません。所得は源泉徴収票で確認できます。

源泉徴収票の見かたについては別の記事で解説します。

まとめ

✅給料明細を確認したほうが良い理由

・給料に間違いがないか確認するため

・引かれる税金を知ることでマネーリテラシーの向上に役立つため

✅給料明細は「支給項目」と「控除項目」に分かれる

・支給項目はもらえる金額

・控除項目は引かれる金額

✅収入は「総支給額」、手取りは「総支給額-法定控除額」

2023年からはデジタルマネーでの給与支払いも解禁される見通しです。

より様々な形で給与が支払われる時代になっていく中で、自分の給与を管理するために明細の見かたを知っておいたほうがよいでしょう。

給料明細を見る習慣をつけることで、もっとお金のことを知りたくなると思いますよ。

今月の給料明細をもらったら、ぜひチェックしてみてください!

最後まで読んでいただき、ありがとうございました。

公務員で10年以上働いた経験から

幸せに絶対必要な5つの要素

「お金」

「仕事」

「健康」

「人間関係」

「趣味」

のために…

明日からすぐに

誰でも実践できることを

シェアします!