公務員は職場で年末調整しているので、通常は確定申告の必要はありません。

ただし、年末調整では対象とならない控除があります。

この記事では数分でチェックできますので、これを機に確認しておきましょう!

確定申告とは

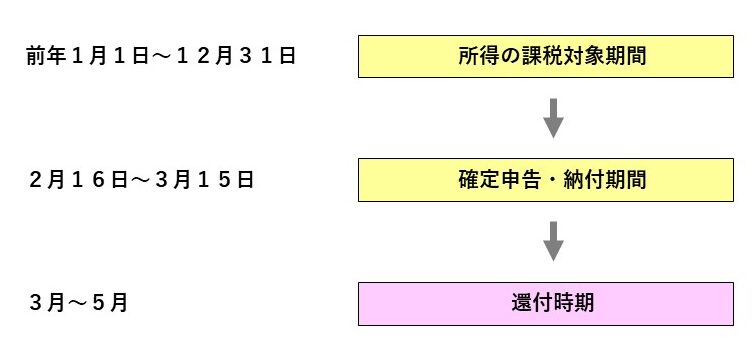

確定申告とは、1年間の所得を申告して納付すべき税額を確定する手続きです。

所得の計算期間は、1月1日~12月31日の1年間で、原則、翌年の2月16日~3月15日のあいだに税務署に申告・納税します。

2021年と2022年は、新型コロナの影響で2月16日~4月15日まで期間が延長されていましたが、2023年は元に戻っています。

確定申告をしなければならないケース

どれか1つでもあてはまる方は、公務員であっても確定申告をする義務があります。

□ 給与収入が2,000万円を超えている人

□ 給与所得・退職所得のほかに20万円を超える所得がある人

□ 2つ以上の会社から給与をもらっている人

□ 年の途中で転職したものの、前職分を含まずに年末調整した人

□ 一般口座、特定口座(源泉なし)で株式の利益が出た人

□ 不動産所得がある人

□ 兼業農家である人

□ 相続を受けた人

確定申告で節税になるケース

年末調整ではできない控除もあります。

どれか一つでもあてはまる方は、税金の還付を受けられる可能性が高いです。

しっかりチェックして、忘れず確定申告をしましょう。

□ 住宅ローンを利用した人(※2年目からは年末調整可能)

□ 年末調整後、その年の12月31日までに扶養家族が増えた人

□ 年の途中で退職し、年末調整を受けずにその後就職していない人

□ 災害や盗難の被害にあった人

□ 高額な医療費がかかった人

□ 生命保険などの控除漏れがあった人

□ iDeCoを始めたけど、職場で年末調整できていない人

□ 6以上の自治体にふるさと納税をした人

□ ふるさと納税をした際、ワンストップ特例を利用しなかった人

□ 株の売却で損失が生じた人(損益通算や繰越控除のため)

□ 特定の寄付をした人

よくあるQ&Aを記載します。

A:年末のローン残高の1%が所得税から減額されます(上限40万円。省エネルギー性などに優れた住宅は上限50万円)。

A:医療費から保険などで支給された金額を引いた金額が原則10万円を超えた場合、医療費控除が受けられます。それ以外にもセルフメディケーション税制という特例があり、支払った医薬品等の合計値が1万2,000円を超える場合、控除されます。ただし、両方は使えません。

A:複数の証券会社で株の売買を行い、それぞれで利益と損失が生じた場合、相殺するため(損益通算)に確定申告が必要です。また、株の損失を3年間繰り越して、その間の利益と相殺するため(繰越控除)にも確定申告は必要です。

私も申告漏れで損したことがあります。

節税についてはこちらのページで詳しく解説していますので、一度読んでみてください。

確定申告の方法

確定申告には3種類の提出方法があります。

①インターネット提出(e-Tax)

②郵送

③直接税務署に持参

①インターネット提出(e-Tax)

e-Taxで電子申告する場合は、医療費の領収書や源泉徴収票などは、その記載内容を医療費集計フォーム等に入力して送信可能です。書類の提出や提示を省略することができ、一番便利です。

なお、申告には開始届出など事前準備が必要です。

●マイナンバーカード方式

対応のスマホでマイナンバーカードを読み取って送信

●ID・パスワード方式

あらかじめ税務署で発行してもらったID・パスワードを利用して送信

②郵送

郵送でも提出できます。

控えが欲しい場合は、返信用封筒を同封しておきましょう!

③直接税務署に持参

確定申告シーズンには、税務署に相談コーナーが開設されます。

時間外に持参した場合は、時間外収集箱に投函することになります。

確定申告に必要な書類

提出の仕方に関わらず、確定申告には必要な書類があります。

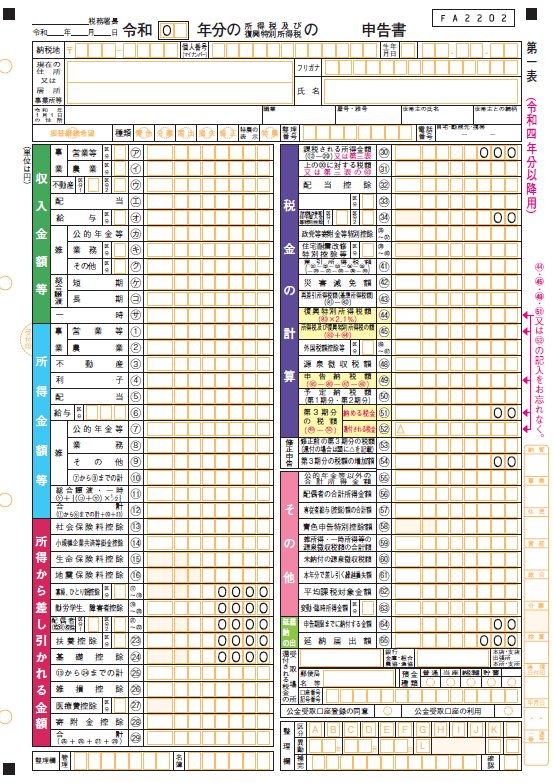

①確定申告書

②本人確認書類

③銀行口座

④所得を証明できるもの

①確定申告書

2023年から確定申告書は確定申告書Bに一本化されます。

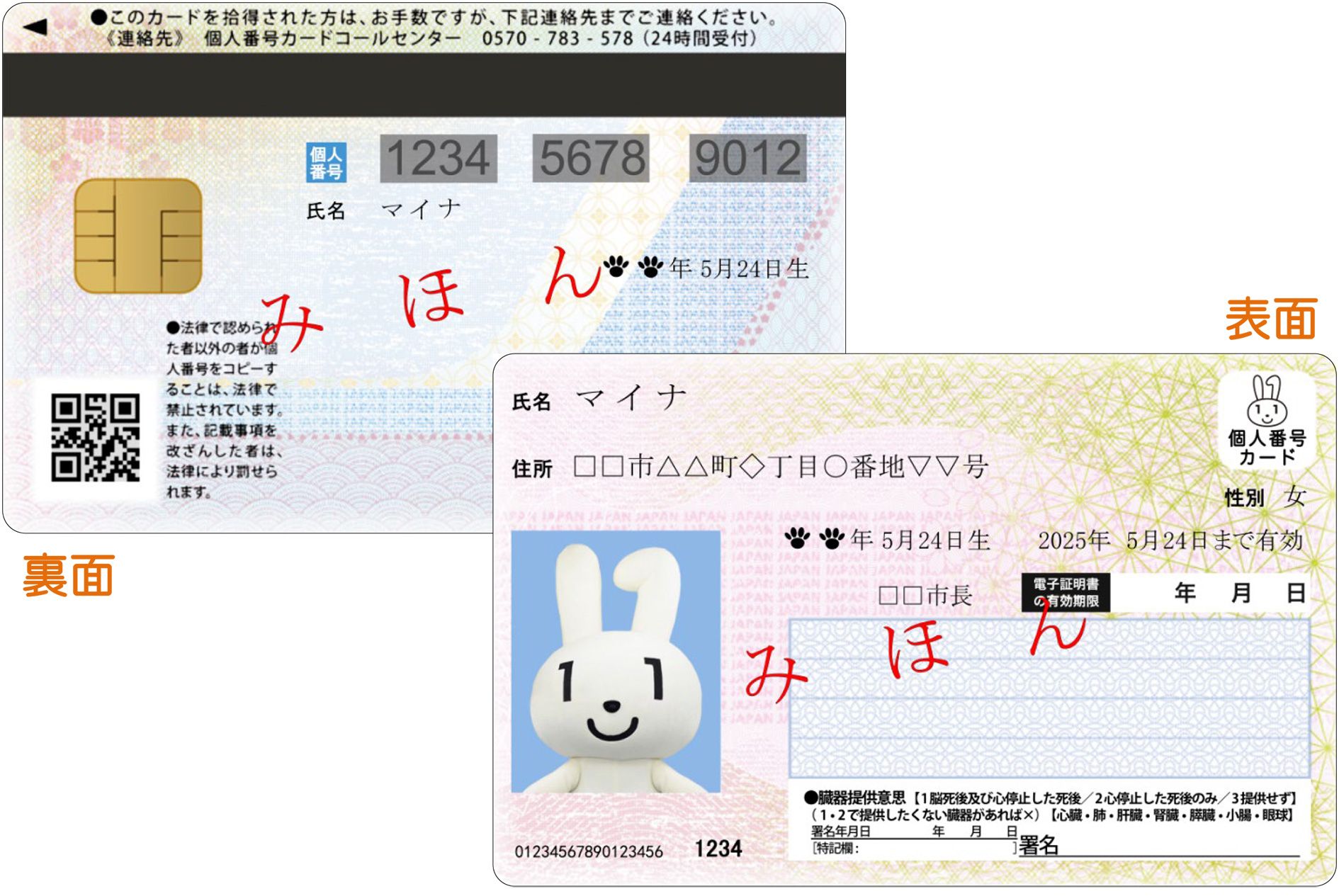

②本人確認書類

税務署に持参する場合は本人確認書類の窓口での提示が、郵送する場合は写しの添付が必要です。

マイナンバーカードがあればカード1枚で本人確認はOKです。

マイナンバーカードを持っていない場合は、マイナンバーが記載された住民票の写しまたは通知カードと、運転免許証やパスポートなどが必要となります。

③銀行口座が分かるもの

還付金を受け取る場合には、銀行口座が分かるものが必要です。

④所得を証明できるもの

所得を証明するために、源泉徴収票や、株などの年間取引計算書、事業所得・不動産所得の収支内訳書(青色申告の場合は青色申告決算書)などが必要です。

確定申告のために準備すべきもの

確定申告を行う場合は領収書の保管が必要です。

白色申告の場合は5年間(青色申告の場合は7年間)の保存が義務です。

■青色申告について

不動産所得、事業所得、山林所得のある人で、正規の簿記により貸借対照表と損益計算書を作成している人は、青色申告が可能です(e-Taxで申告した場合65万円の青色申告特別控除が受けられる)。

詳細は下記より確認いただけますが、公務員の場合、あてはまる方はほとんどいないと思います。

まとめ

確定申告をすることで節税になるケースがたくさんあることが分かったと思います。申告漏れがある場合は、期限後でも5年以内なら「更正の請求」ができますので覚えておきましょう。

わからないことや質問がある方は気軽にLINEや雑談会でご相談下さい!

最後まで読んでいただきありがとうございました。

公務員で10年以上働いた経験から

幸せに絶対必要な5つの要素

「お金」

「仕事」

「健康」

「人間関係」

「趣味」

のために…

明日からすぐに

誰でも実践できることを

シェアします!